Cuánto puede sostenerse un tipo de cambio que sube muy por debajo de la inflación

Desde la asunción del presidente Javier Milei hubo dos movimientos opuestos que llevan a anticipar un levantamiento del “cepo” cambiario antes de que termine 2024.

Por una parte, el ministro Luis Caputo decidió devaluar fuerte de entrada. El tipo de cambio oficial dio un salto brusco de 118% el 13 de diciembre, para posicionarse en $800. El tipo de cambio oficial subió un 133,3% desde el 7 de diciembre, a partir de los $364,41 (Comunicación A3500 del BCRA) hasta $850 el último viernes.

En tanto, el dólar libre (blue y los financieros), casi no registraron variantes a lo largo de tres meses -entre extremos-, pues hoy cuesta apenas poco más de $1.000 en comparación con $990 del 7 de diciembre 2023, la rueda previa a la jura del actual mandatario. En cuanto a las paridades bursátiles, éstas se desempeñaron bastante parecido al “blue”, pues el “contado con liqui” apenas subió de $1.020 a $1.070, mientras que el dólar MEP avanzó de $1.001 hasta 1.033 pesos.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

La suba del oficial y el desplome de los precios paralelos del dólar quedó patente en una rápida reducción de la brecha cambiaria, ahora en torno de 20%, la más baja desde el 13 de diciembre de 2019, cuando apenas superaba el 11%. Esta compresión de la brecha sin intervención oficial en los dólares libres lleva a pensar en una eliminación poco traumática de los controles de cambio, para arribar a una pronta unificación.

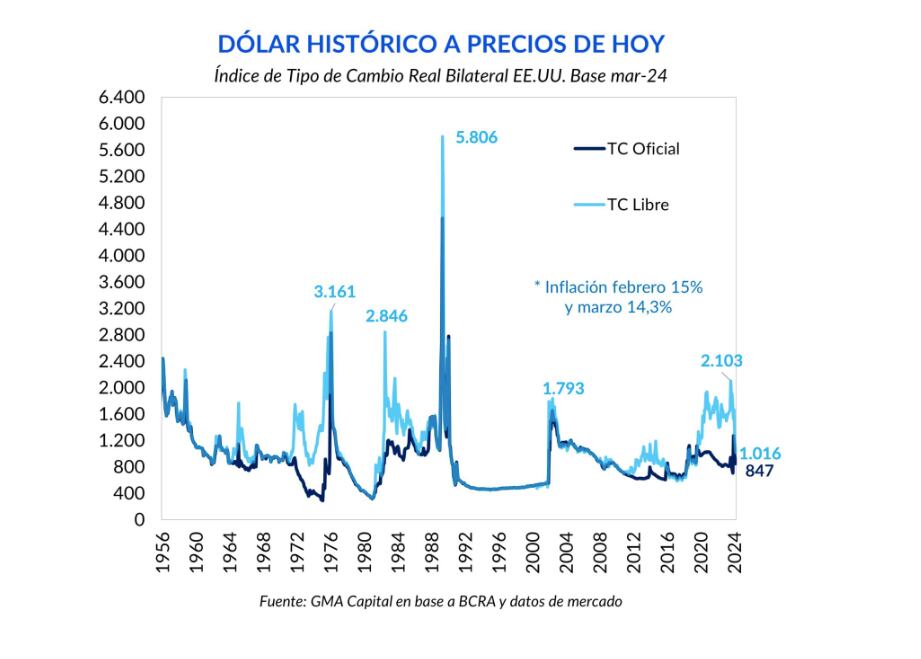

Dada la inflación del período, en torno al 72% puede estimarse una suba del dólar oficial del 26% en términos reales y, a la vez, una importante caída real del precio de los dólares alternativos del orden del 38% al 40%, según la cotización a considerar.

El punto que destacan los economistas es que desde que empezó 2024 la suba del dólar oficial acusó un freno drástico (5,2%) en comparación con una tasa de inflación todavía en los dos dígitos porcentuales por mes, en sintonía con el crawling peg (devaluación gradual) de 2%, justamente para aprovechar el “ancla cambiaria” que que ayude a moderar la inflación lo más rápido posible.

!function(e,n,i,s){var d="InfogramEmbeds";var o=e.getElementsByTagName(n)[0];if(window[d]&&window[d].initialized)window[d].process&&window[d].process();else if(!e.getElementById(i)){var r=e.createElement(n);r.async=1,r.id=i,r.src=s,o.parentNode.insertBefore(r,o)}}(document,"script","infogram-async","https://e.infogram.com/js/dist/embed-loader-min.js");

En este aspecto, el Índice de Tipo de Cambio Real Multilateral (Itcrm) que mide el Banco Central se viene erosionando y ya se acerca al nivel de equilibrio teórico de los 100 puntos, tras haber alcanzado un holgado máximo de 162 puntos el 14 de diciembre.

Mientras perdura el “cepo” y el Banco Central acumula reservas, la brecha cambiaria se sigue comprimiendo, pero los analistas empiezan a contemplar un escenario de corto plazo que no de margen para especular con un nuevo atraso cambiario.

El “ancla” cambiaria

Jorge Vasconcelos, economista Jefe del Ieral de la Fundación Mediterránea, consideró que “siempre hay que tener en cuenta la sensibilidad de las cuentas externas a la evolución del tipo de cambio real, es decir, al sesgo de los incentivos para las exportaciones e importaciones de bienes y servicios. Y, en este plano, los guarismos son muy ajustados, dada la decisión del Gobierno de usar al dólar como ‘ancla’ para la inflación”.

El deterioro de la competitividad cambiaria es acelerado, y esto es más nítido cuando se utiliza la canasta de monedas contra el peso (Vasconcelos)

Según Vasconcelos, “Para marzo, el tipo de cambio multilateral apunta a ubicarse en un índice 96,5 con base 100 en julio de 2019. Es decir, ya estaríamos 3,5 puntos menos competitivos versus una referencia válida, ya que en aquel año la cuenta corriente del balance de pagos se acercó al equilibrio. El deterioro de la competitividad cambiaria es acelerado, y esto es más nítido cuando se utiliza la canasta de monedas contra el peso, en lugar del indicador bilateral contra el dólar”.

Un informe de la consultora LCG reseña que “en el corto plazo es esperable que el ritmo de acumulación de reservas siga resintiéndose en la medida que las expectativas de alguna corrección cambiaria -¿aceleración del crawling o salto discreto?- se vuelvan más palpables”.

Además, menciona que “se sumará el hecho de que cada vez más rubros importadores comenzarán a acceder al MULC. No creemos que en este contexto el BCRA tenga margen para sostener el atraso del tipo de cambio por un período prologando. Vemos cierta probabilidad de que el dólar oficial vuelva a corregirse más temprano que tarde y que el BCRA se vea obligado a sostener los controles sobre el mercado de cambios por lo menos algunos meses más, hasta tanto pueda consolidar el proceso de acumulación de reservas”.

La licuación de pesos a través de un accionar del BCRA ‘más sano’ y con tasa de interés real negativa, comienza a crear un escenario óptimo para aliviar las restricciones cambiarias (Morales)

Walter Morales, presidente y estratega de Wise Capital, instó a “tomar nota de que el aumento de precios se está desacelerando y que esto podría abrir la puerta a subir más rápido el valor del dólar oficial. En el frente cambiario, se acelerarían -pero no tanto- las devaluaciones mensuales, para que haya un salto cambiario discreto no definitivo en mayo o en el tercer trimestre. Sí ocurriera en el tercer trimestre, el BCRA posiblemente permita que la liquidación de las exportaciones sea 70% por el MULC y 30% en contado con liquidación, a la vez que aumentaría el impuesto PAIS”.

Y agregó Morales: “Paralelamente, la velocidad de la licuación de pesos a través de un accionar del BCRA ‘más sano’ y con tasa de interés real negativa, comienza a crear un escenario óptimo para aliviar las restricciones cambiarias y terminar, dentro de unos meses, en una unificación cambiaria”.

Germán Fermo, estratega en mercados internacionales del Grupo IEB (Invertir en Bolsa) expresó que “el objetivo de este Gobierno es desinflacionar rápido, como sea. ‘El fin justifica los medios’. Escucho a varios analistas económicos que tiran series históricas del tipo de cambio real en Argentina y lo comparan con este actual, argumentando que bajo esas condiciones el dólar -con esa comparación-el dólar no estaría barato”.

Sin embargo, el experto fue contundente en contra de esos análisis: “A todos ellos les respondo de una manera muy simple: el único punto en el tiempo en toda nuestra historia comparable con esta realidad es el 2001. Y la forma en la que salimos fue abaratándonos en dólares de manera formidable. Éramos pobres y baratos. Ahora somos pobres y caros, hay algo que no funciona y que está totalmente inconsistente. La desinflación será el único resultado positivo y posible hasta 2025, lo cual no es poco, pero es el único. El dólar planchado tiene un solo objetivo: desinflacionar más rápido”.

Ahora somos pobres y caros, hay algo que no funciona y que está totalmente inconsistente (Fermo)

En ese sentido, Fausto Spotorno, economista Jefe de Ferreres & Asociados, definió que “está claro que el objetivo del Gobierno número uno es bajar la inflación, entonces el atraso cambiario no es prioridad. En general, en los procesos de baja de inflación no debería extrañar que el atraso cambiario acelere. Es más difícil que tengas un proceso de baja inflación sin atraso cambiario. Hay que ver qué pasa con la salida del cepo. También podría ayudar a que el tipo de cambio se dé vuelta”.

Para el analista y asesor de negocios Salvador Di Stefano, “la tasa de plazo fijo es muy alta frente a la inflación esperada, esto hace que el peso le gane al dólar en el atractivo como la mejor inversión. No estamos en un cambio de época, estamos en una época de cambios, hoy según estimaciones propias el peso es el gran ganador en materia de inversiones. Creemos que este escenario se puede revertir en el segundo semestre, por ahora y de cara al ingreso de la cosecha, el peso es el gran ganador”.

No estamos en un cambio de época, estamos en una época de cambios, hoy según estimaciones propias el peso es el gran ganador en materia de inversiones (Di Stefano)

Paula Gándara, CIO de Asset Manangment de Adcap Grupo Financiero, dijo que “lo que se esta viendo en el dólar es que después de una devaluación, experimentó un overshooting, es decir, una sobre reacción debido a la alta inflación. Es como que la economía absorbió el shock y ahora se esta recomponiéndose a niéveles de preevaluación. El dólar se fue y ahora esta volviendo haciendo un undershooting”.

Agregó la economista que “hay una caída en los dólares financieros por los siguientes factores: la inflación deterioró el poder adquisitivo de las personas por una alta contracción económica, el cepo no se abrió y las exportaciones son más altas que las importaciones”.

Portfolio Personal Inversiones observó que “el riesgo del actual esquema cambiario es que la fuerte apreciación del peso autoinducida no sea convalidada por el mercado en una eventual salida del cepo, lo que podría llevar a un overshooting del tipo de cambio y, en consecuencia, a una nueva aceleración inflacionaria”.

Yendo a los números, los analistas de PPI observan que “el dólar oficial se desplomó 32,4% desde la devaluación récord del 13 de diciembre, mientras que el contado con liqui los hizo 36,2%. En el mismo sentido, el tipo de cambio efectivo para las exportaciones se hundió 32,9% en el mismo período, a la par que el tipo de cambio de los importadores considerando el costo de la cobertura en Rofex, 35,5 por ciento”.

El tipo de cambio real ultra alto producto de la devaluación -el más alto desde la salida de la Convertibilidad- desapareció (PPI)

“De esta manera, el tipo de cambio real ultra alto producto de la devaluación -el más alto desde la salida de la Convertibilidad- desapareció. El dólar oficial ya se ubica 3,5% debajo del nivel post devaluación de Sergio Massa tras las PASO. Con el crawling peg fijado en 2% mensual y el esquema 80% / 20% en pie, la apreciación del peso tiene todo dado para seguir profundizándose en el corto plazo. En el extremo, podría llegarse a un punto que los exportadores se vean tentados a retrasar su liquidación y los importadores a ‘sobrestockearse’ por percibir ‘barato’ el oficial, como ocurrió en el gobierno anterior, lo que conspiraría en contra de la acumulación de reservas y el actual esquema cambiario”, agregaron desde Portfolio Personal Inversiones.