Se profundizará el desacople petrolero expansivo del resto de la economía

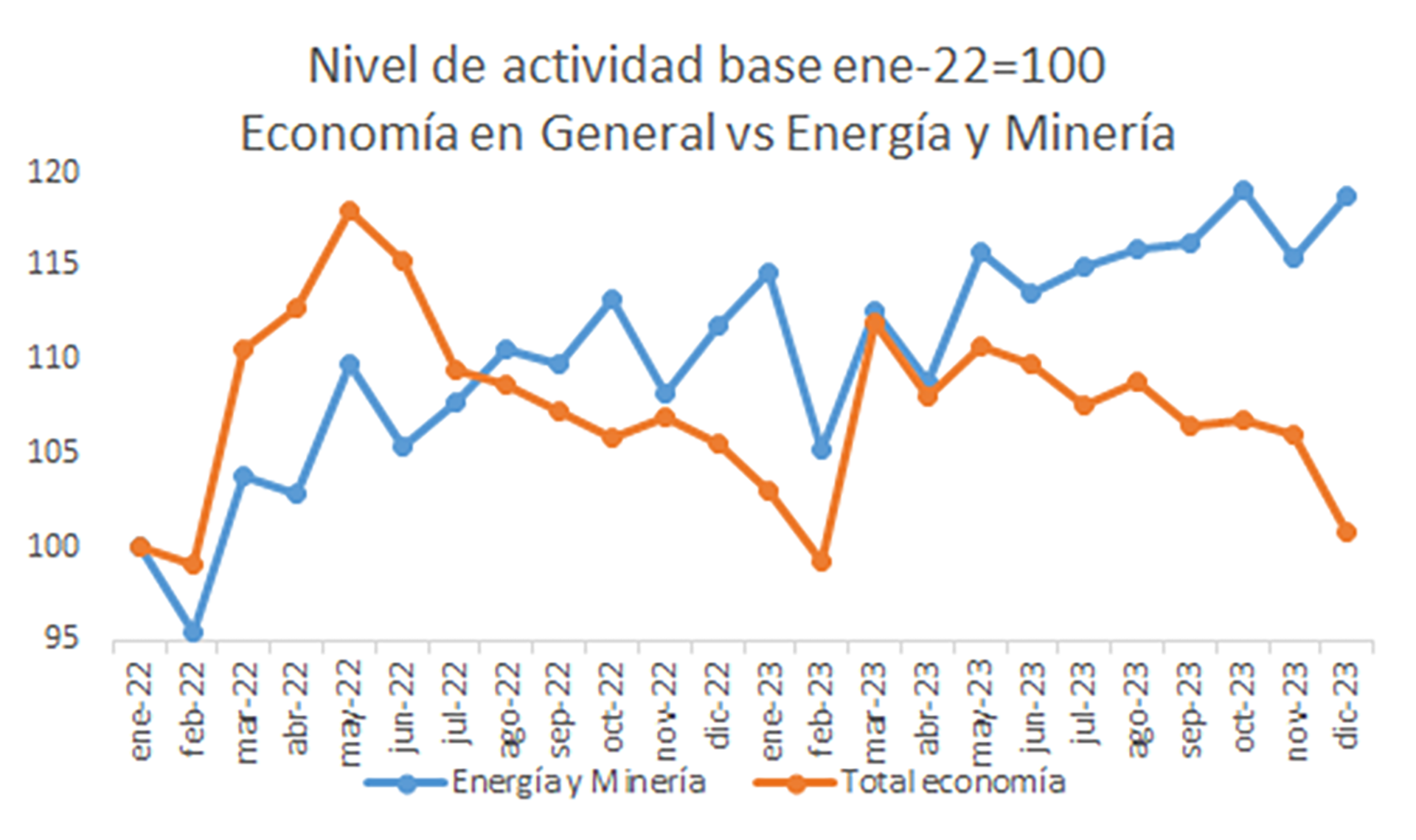

Mientras que la Argentina terminó 2023 en el mismo nivel de actividad que a inicios de 2022, el conjunto de firmas de la rama de la energía y minería creció 19%. Esta realidad es particularmente llamativa a partir de abril de 2023, cuando la actividad agregada comienza a contraerse y el sector energético, en contraposición, inició un proceso de fuerte expansión.

Hay una serie de factores, algunos específicos y otros más generales, que indican que este desacople se consolidará en los próximos meses. Y en gran medida tienen que ver con cierta tendencia a la normalización de las condiciones macroeconómicas locales, que sitúan a las firmas de gas y petróleo en un estadio de competitividad superior.

La iniciática liberalización de los precios locales de los combustibles, acercándose a sus valores de paridad internacional, aleja al rubro energético doméstico de la discrecionalidad del Estado y permite alinear incentivos que van en dirección al aumento de la producción.

En medio de los congelamientos de precios de tiempos electorales en 2023, el precio que se pagaba localmente por un barril de petróleo neuquino era menos de un 69% del valor internacional, y finalizando el primer semestre del año estaría entre el 80% y 90 por ciento.

Las menores restricciones a la exportación son también un elemento que potenciará con fuerza el desempeño del gas y petróleo a lo largo de los próximos años. Cuando la industria deja de pensar en alimentar únicamente un mercado local de tamaño limitado y volátil, y pasa a considerar una demanda ampliada (Chile, Brasil y demás), las posibilidades de inversión son mucho mayores.

El rumbo hacia el achicamiento de la brecha cambiaria hasta casi su desaparición es un hecho que va camino a consolidarse, generando un impacto positivo vía precios en los exportadores, entre los que se destacan los hidrocarburos. La brecha cambiaria no es ni más ni menos un mecanismo que subsidia a los importadores y castiga a los exportadores. Su moderación está mejorando marcadamente la cuenta de los proyectos enfocados en las ventas externas.

El cepo cambiario centralmente evita la salida libre de fondos al exterior. Si una operadora o inversionista sabe que no podrá devolver fondos al exterior jamás los traerá. El cepo es, a los efectos prácticos, también una barrera a la inversión externa y al ingreso de capitales e impacta fundamentalmente en ámbitos globalizados como el petrolero.

Las menores restricciones a la exportación son también un elemento que potenciará con fuerza el desempeño del gas y petróleo a lo largo de los próximos años

En la competencia de proyectos de empresas globales, los obstáculos a la movilidad de fondos vienen impactando negativamente a las propuestas argentina. En la medida que se normalice la cuenta capital, que ya está ocurriendo incipientemente, estará la posibilidad de distribuir dividendos al exterior, y el status argentino como receptáculo de inversiones cambiará notablemente.

La caída en la tasa de interés de referencia del BCRA y la expectativa de una moderación en la tasa de inflación son elementos muy positivos de cara a mejorar el desempeño sectorial, una línea de escape al virtual encorsetamiento que sufre el entramado petrolero pyme.

Específicamente, en el caso de aquellas empresas de servicios chicas o medianas sin acceso fluido al financiamiento estructurado o internacional y que son muy vulnerables a la depreciación de sus ingresos vía inflación. Estas compañías son las que acompañan las decisiones de las operadoras, y aportan buena parte de los recursos humanos y bienes de capital necesarios para propulsar al sector.

A pesar de que están atravesando un buen presente en términos de nivel de actividad, en muchos casos las pequeñas y medianas empresas sufren de una vulnerabilidad financiera extrema que le pone un límite a la velocidad de expansión.

En muchos casos las pequeñas y medianas empresas sufren de una vulnerabilidad financiera extrema que le pone un límite a la velocidad de expansión

La infraestructura de transporte viene mostrando un dinamismo que no existía tiempo atrás y está empujando nuevos proyectos productivos.

Sin embargo, es casi irrelevante frente al potencial de los recursos de hidrocarburos existentes. Un cambio de escala productiva necesita acelerar con potencia inversiones en infraestructura tanto de transporte como de exportación.

Hay otro motivo, quizás el fundacional y el “arma secreta”, que explica porque el desacople del sector no solo continuará, sino que se potenciará. La industria petrolera juega un rol central en la generación de divisas, y es una llave para la estabilización y normalización plena y sostenida de la economía.

Es una pieza medular en cualquier plan racional de desarrollo para la Argentina en el corto plazo (necesidades extremas e inmediatas de divisas) y en el largo plazo (la industria y la sociedad en general, además de las cuentas fiscales, necesitan moneda dura que solo la energía, además del agro, puede aportar).

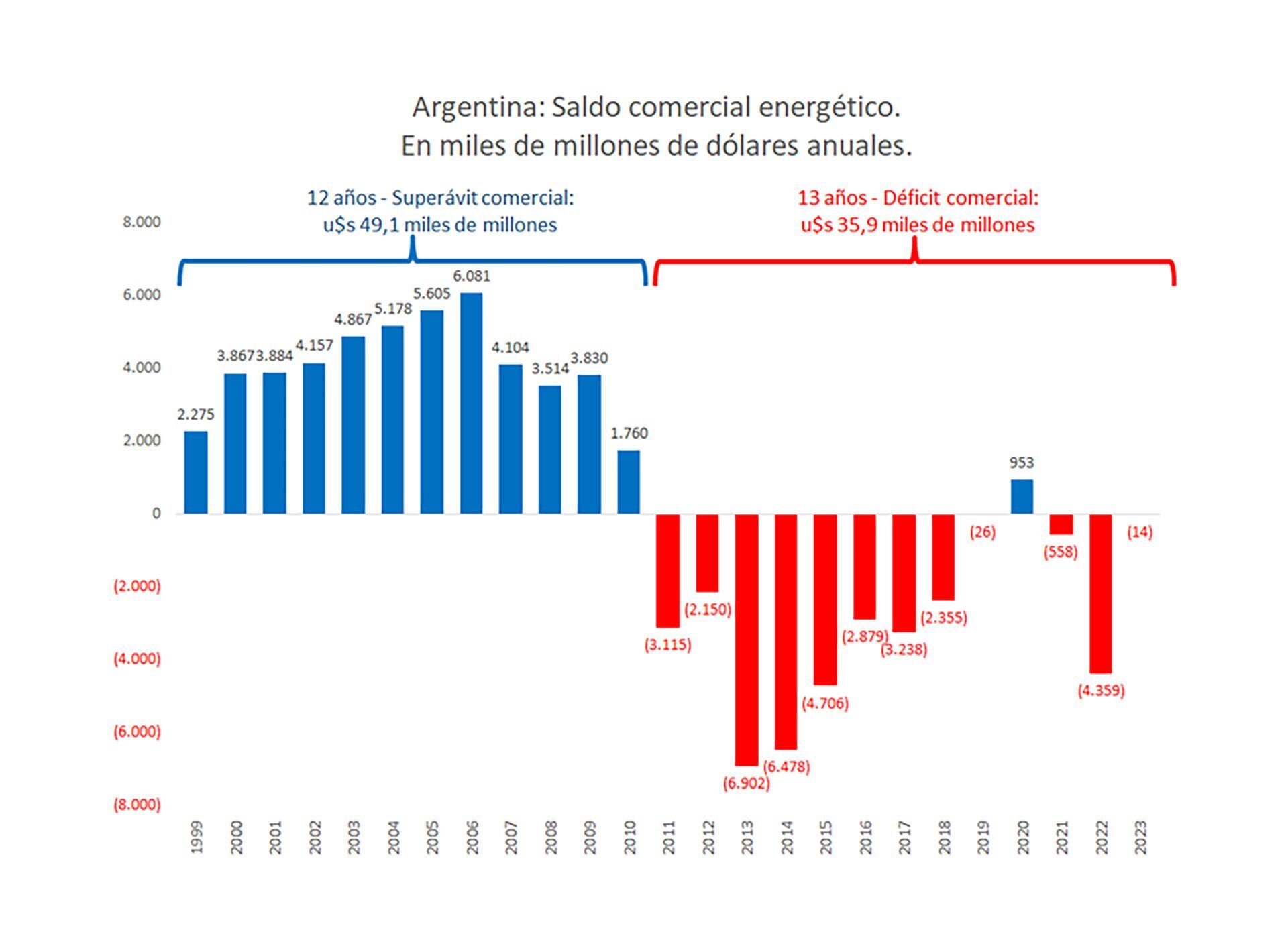

Hasta 2010 y por aproximadamente 12 años, la energía fue una generadora neta de divisas por más de USD 49.000 millones. En oposición, durante los 13 años siguientes acusó un déficit comercial por casi USD 36.000 millones

Hasta 2010 y por aproximadamente 12 años, la energía fue una generadora neta de divisas por más de USD 49.000 millones. En oposición, durante los 13 años siguientes pasó a ser parte del problema: acusó un déficit comercial por casi USD 36.000 millones.

Los indicadores de producción y dinamismo, las inversiones previstas, la cantidad de etapas de fractura (como predictor de la producción hidrocarburífera en el corto y mediano plazo), y el valor de las compañías, validan que el desacople respecto del resto de la economía se profundizará al menos durante el próximo semestre.

El autor es Director de VDC Consultora