El fortalecimiento del dólar a nivel global potencia las dudas del mercado por el ritmo de devaluación de Caputo

El fortalecimiento del dólar a nivel global tras el dato de inflación de Estados Unidos peor a lo que esperaba el mercado y, por ende, la certeza de que la Reserva Federal mantendrá altas las tasas de interés por más tiempo hace recrudecer las dudas en el mercado local por la política cambiaria que implementa el Gobierno.

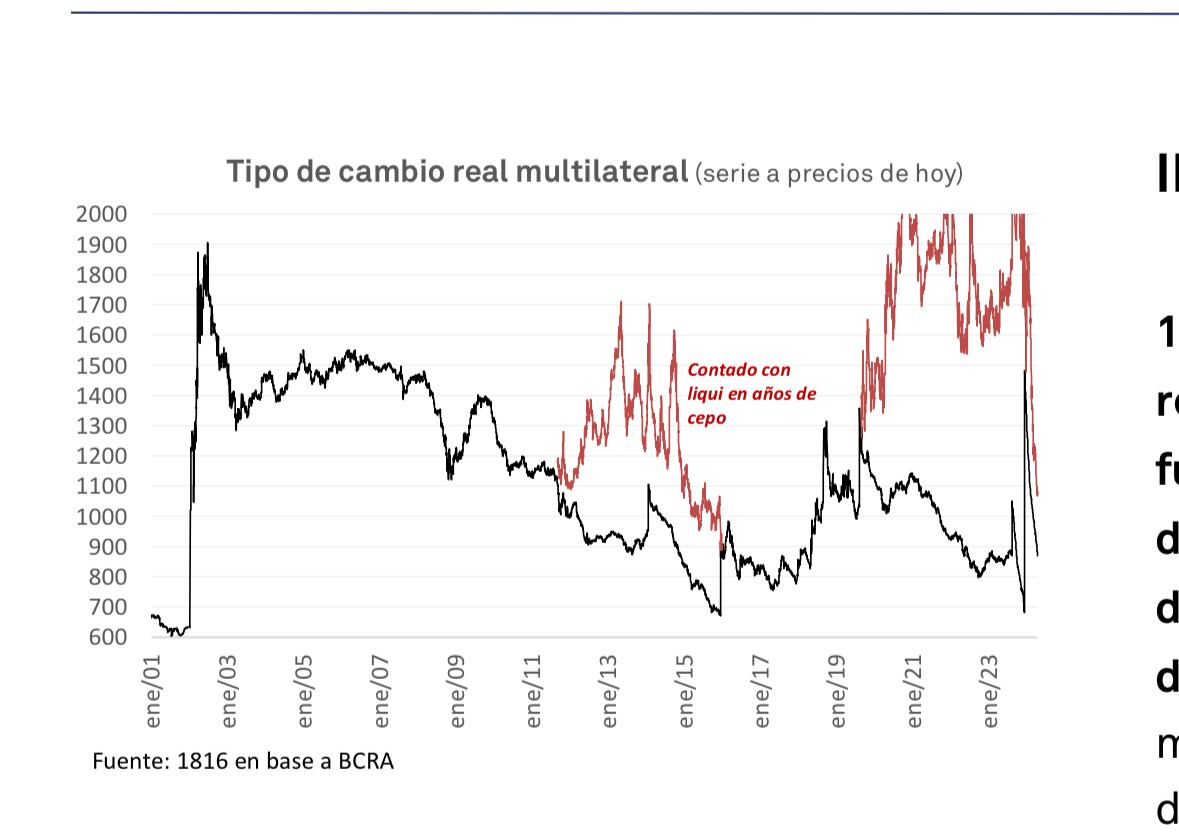

Desde que el ministro de Economía, Luis Caputo, anunció en diciembre el ancla fiscal de 2% mensual para el ritmo de devaluación se alzaron voces que advirtieron una y otra vez sobre el atraso cambiario. Desde el Banco Central, en tanto, responden que el tipo de cambio real depende del contexto de la economía en general y que, en el marco de una economía normalizada que produce sin distorsiones extremas y sin los principales focos de inestabilidad e incertidumbre que caracterizaron los últimos años, el tipo de cambio es muy diferente al que presumen los analistas preocupados por la cuestión.

El argumento es aceptado por algunos operadores y asesores de inversiones, como Lucas Lainez, director de Puente. “El tipo de cambio, particularmente cuando se levante el cepo, va a depender de qué economía tenemos cuando eso pase. Ahí veremos cómo medir el eventual atraso”, aseguró.

Pero el círculo parece vicioso. El levantamiento del cepo depende, precisamente, de que el tipo de cambio no se atrase y permita al Banco Central acumular dólares, algo que por el momento está ocurriendo. Sin embargo, la posibilidad de eliminar las restricciones cambiarias tampoco luce tan cercana como alguna vez creyó el mercado, fijando como fecha mediados del segundo trimestre.

Eso no ocurrirá. Una y otra vez desde el equipo económico dejaron claro a los inversores que eso podría ocurrir a fin de año en el mejor de los casos. Sólo en el caso de que hubiera un aporte extraordinario de fondos frescos en el marco de un nuevo acuerdo con el FMI, esos tiempos se podrían acortar. Pero no es ésa la apuesta central. De hecho, en un informe reciente tras su visita a Buenos Aires, un equipo del JP Morgan llegó a la conclusión de que el levantamiento del cepo se produciría bien entrado el segundo semestre y que la salida sería “sin dolarización ni convertibilidad” pero sí con flotación administrada.

El punto en cuestión, advierten desde 1816, es que cuánto más se demore el levantamiento del cepo y más se atrase el tipo de cambio si se mantiene la actual regla cambiaria, más fuerte será la corrección necesaria “por única vez” dicen en el Gobierno, para la unificación. Lo mismo advierte desde hace varios días el ex ministro Domingo Cavallo.

Según la consultora, la apreciación del tipo de cambio se aceleró en la última semana por el cambio en el contexto internacional y, de acuerdo a sus cálculos, los $800 por dólar equivalen hoy a $1.480. “El TCR (tipo de cambio real) ya está al nivel previo a la devaluación de Massa a $350. Milei repite que no tocará el crawling peg de 2% y, de ser así, para junio lel TCR ya se ubicará en los mínimos 2016-2017, los más bajos con tipo de cambio unificado post Convertibilidad”, advirtió en su último informe

De ahí que se consideró que, si en los planes del Gobierno se encuentra liberar el cepo en el segundo semestre, es razonable creer que se acelerará el ritmo de devaluación mensual para, precisamente, evitar un salto discreto mayor en ese momento. En línea con el banco de inversión norteamericano, además, los analistas de 1816 también apuestan por la flotación. “De corto plazo, el Gobierno va a tener que decidir sobre el nuevo régimen cambiario. Aunque, con bajas reservas y sin financiamiento, muchas opciones no hay: el peso deberá flotar”.