En mayo, los préstamos al sector privado tuvieron la mayor suba mensual desde abril de 2020

En mayo, el saldo promedio de préstamos en pesos otorgados al sector privado aumentó aproximadamente $2,2 billones, lo que implicó un crecimiento mensual de 4,5% a precios constantes en relación al mes de abril, según el informe monetario mensual publicado por el Banco Central (BCRA). De acuerdo con el organismo, se trata del mayor crecimiento mensual desde abril de 2020.

“Un factor que pudo haber incidido en la recuperación del crédito al sector privado es la tendencia a la baja que vienen mostrando las tasas de interés activas desde diciembre de 2023 . Desde el inicio de esta gestión, el BCRA ha tomado medidas que operaron en este sentido. Entre ellas se destacan la reducción de la tasa de interés de política monetaria, la desregulación de las tasas de interés de los depósitos a plazo fijo y el sistema de incentivos para fomentar el financiamiento a las MiPyMEs”, explicaron desde el Banco Central.

El dato negativo es que, en términos interanuales, los préstamos en pesos al sector privado registraron una contracción real de 35,3% (3,1 p.p. menor que en abril), aunque ascendieron a 4,1% del PIB, con una leve suba en el margen.

Cuánto dinero se prestó

Todas las líneas de crédito mostraron aumentos en el mes con la sola excepción de los préstamos con garantía real (hipotecarios y prendarios). Entre las líneas más dinámicas se destacaron los préstamos personales, verificándose también un aumento en el plazo promedio de otorgamiento de estas financiaciones, al pasar de 18 meses en diciembre del año pasado a alrededor de 30 meses en el último mes.

En detalle, los préstamos al sector privado no financiero subieron de $20 a $22,1 billones entre abril y mayo. Como se mencionó, la diferencia dejó como resultado una mejora del 4,5%.

Ahora bien, si se miran los números en detalle, se encuentran resultados muy dispersos. En términos porcentuales, la suba más pronunciada se produjo en los créditos personales, que pasaron de $2,6 a $3,1 billones entre abril y mayo, lo que dejó como resultado una suba del 12% en términos reales (descontando el efecto de la inflación).

En cambio, cayeron 3,4% en términos reales los créditos hipotecarios, pese al lanzamiento de nuevas propuestas por parte del sistema bancario. En total, se pasó de 0,58 billones otorgados en abril a $0,59 billones en mayo. También bajaron 1,3% los créditos prendarios, pasando de $1,1 billones a $1 billón en el período analizado.

En lo que respecta a los préstamos otorgados por las tarjetas de crédito, (los de mayor participación sobre el total de créditos), el estudio publicado por el Banco Central muestra que pasaron de $6,3 a $7 billones entre abril y mayo, lo que dejó como resultado una recuperación del 4,9% en términos reales.

Fue positiva también la variación de los préstamos otorgados por “documentos”. Ese ítem en particular tuvo un salto mensual real del 2%, pasando de $5,4 a $5,9 billones. Finalmente, los adelantos registraron un crecimiento del 5,5% en los adelantos, que pasaron de $3 a $3,4 billones.

En lo que respecta al crédito comercial, los adelantos en cuenta corriente fueron los más dinámicos, con un crecimiento mensual de 5,5% s.e. a precios constantes.

Los préstamos en dólares

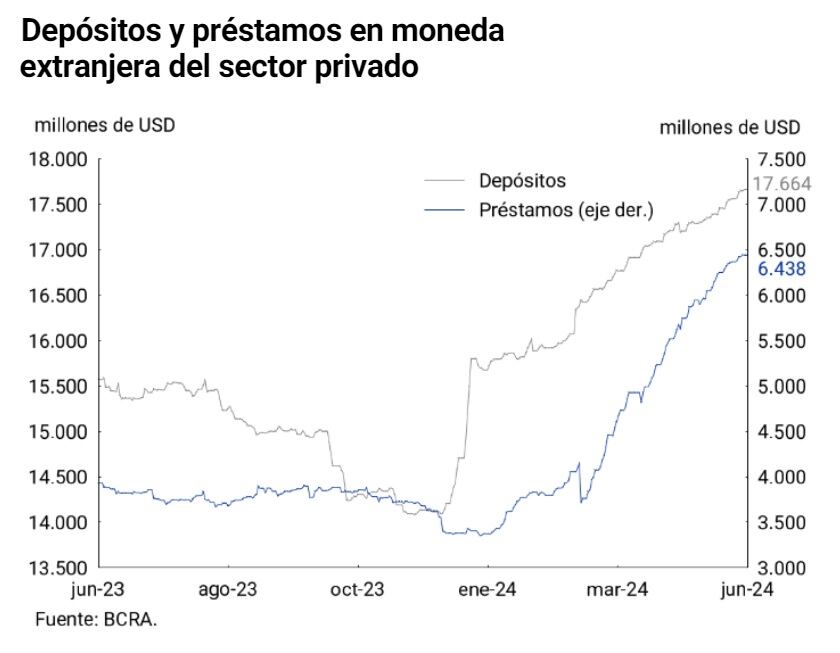

Los créditos otorgados en moneda extranjera también crecieron entre abril y mayo. En total, los préstamos brindados al sector privado no financiero subieron de 5.300 a 6.300 millones de dólares, lo que reflejó un aumento del 15,6%.

Se comportaron relativamente estables los préstamos otorgados por las tarjetas de crédito (5,6% de incremento), que se mantuvieron en torno a los USD 400 millones, mientras que los otorgados por medio de documentos crecieron de 3.700 a 4.400 millones de dólares (18,6% más).

El resto de las modalidades de créditos mejoraron en forma conjunta un 10%, pasando de USD 1.300 a USD 1.400 millones entre abril y mayo.