Proyectan que en 2024 las agroexportaciones aportarán 43.000 millones de dólares

(EFEI0373/)

La disponibilidad de dólares de la economía argentina depende en gran medida de lo que anualmente aportan las exportaciones agroindustriales. Si bien desde que asumió el actual Gobierno, el Banco Central compró USD 8000 millones y achicó el rojo de reservas netas, medianamente superada la sequía, la agroindustria calcula cuántos dólares ingresarán en la presente campaña.

Hay coincidencias en que el ingreso será significativamente mayor que el del año pasado, pero hay amenazas que podrían cambiar las proyecciones a la baja y desafíos que, de ser resueltos, podrían aumentarlas.

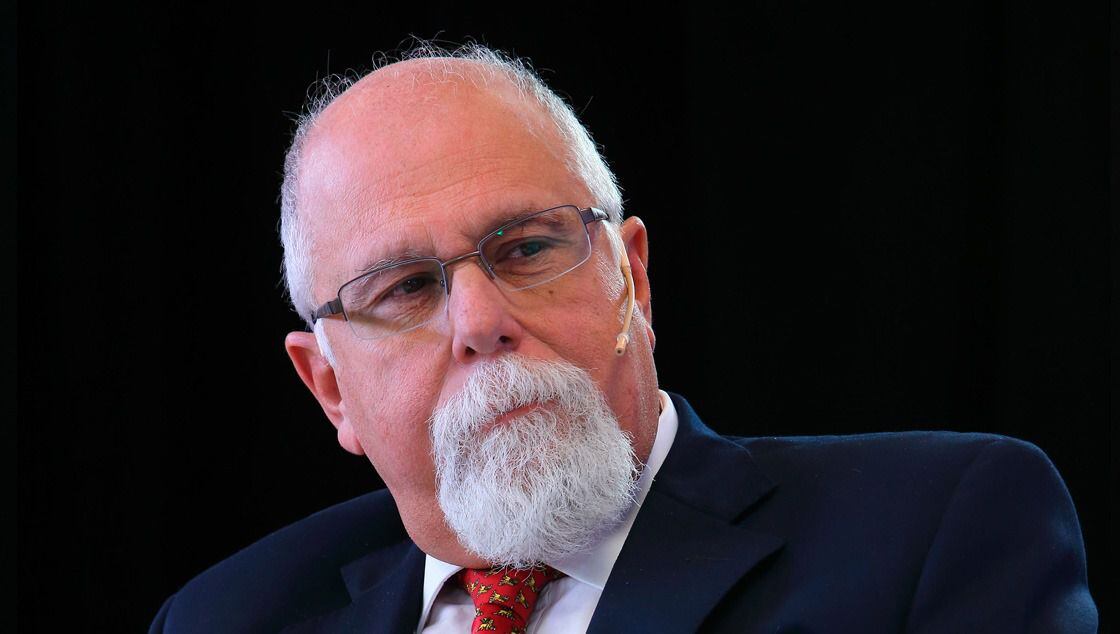

Para 2024, recordó el economista Jorge Ingaramo, la Bolsa de Cereales de Buenos Aires pronosticaba la segunda mejor cosecha de la historia, con 136,4 millones de toneladas y, pese a la caída de los precios, el producto bruto industrial para cereales, oleaginosas y derivados alcanzaría USD 33.129 millones, con exportaciones creciendo hasta USD 11.112 millones y un total para el rubro de USD 34.341 millones.

Tras la ola de calor y la falta de lluvias de enero y los recortes en las proyecciones en los cultivos de soja y maíz, de 10,5% y 12%, respectivamente, que difundió la Bolsa de Comercio de Rosario (BCR), “habría que hacer una corrección en la estimación de la Bolsa de Cereales de Buenos Aires, de una merma de aproximadamente el 8% en el aporte esperado”, lo que llevaría a un aporte de USD 30.500 millones, dijo Ingaramo, quien también destacó el aporte del agro a los superávits fiscal y comercial de enero. Este último, de USD 797 millones, corregido con los términos del intercambio de 2023, equivaldría a USD 1.240 millones, calculó Ingaramo. “Una vez más, el aporte del agro fue significativo: 55,4% más de dólares, contra solo 3,1% de las Manufacturas de Origen Agropecuario, pues todavía no ingresaron las cosechas de soja, maíz y girasol.

“Otra vez el agro salva a la economía argentina, aumentando su aporte de divisas, aun en condiciones climáticas desfavorables”, dijo Ingaramo. Es “difícil”, reconoció, pronosticar el resultado final de la cosecha gruesa, pero “seguramente” se recuperará “más de la mitad de los USD 18.748 millones que se perdieron el año anterior debido a la seca”.

Importante aporte

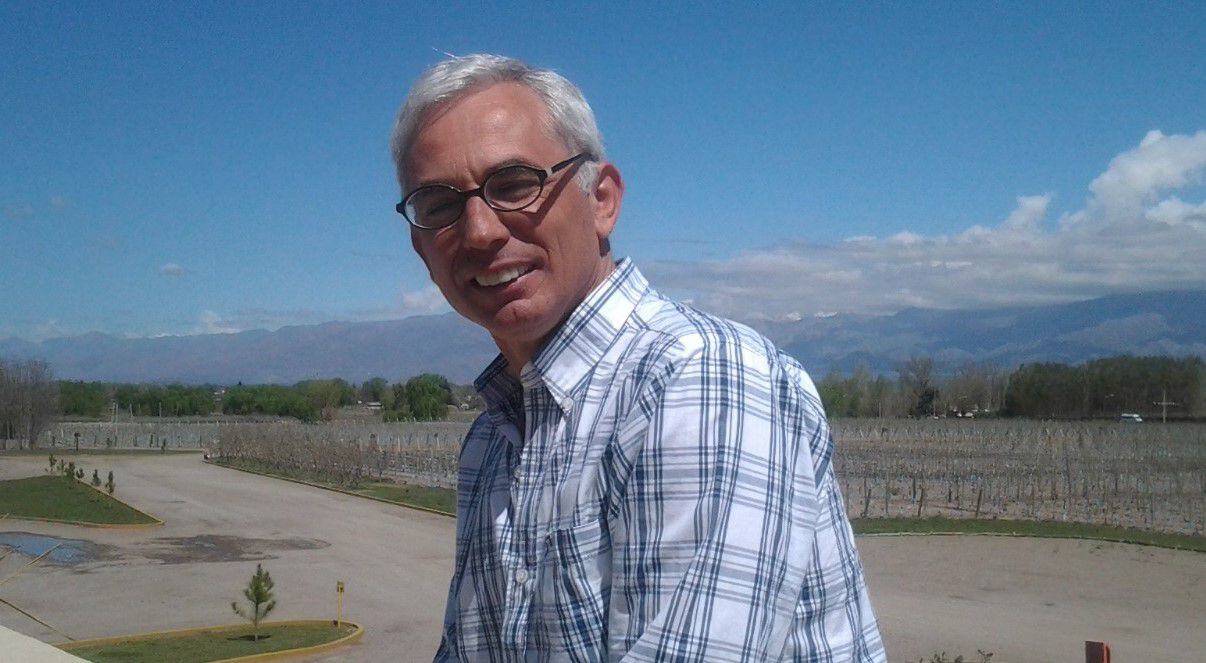

Gustavo López, director de la consultora Agritrend, coincidió en que el aporte del complejo granario seguirá siendo muy importante. “Las estimaciones actuales de producción estarían rondando los 130 millones de toneladas, aunque a definir, porque la soja y el maíz están pasando por un momento no tan bueno y el punto es saber cómo siguen en materia de humedad”. Tomando esa hipótesis de producción, el país podría exportar entre 94 o 95 millones de toneladas, sumados todos los granos. “Es un avance notorio respecto de una producción del año pasado, de 82 millones de toneladas y una exportación de 55 millones de toneladas,” destacó el analista.

Por estas ventas externas el país obtendrá dos tipos de ingresos: “unos comerciales, estimados hoy en USD 31.500 millones, e ingresos fiscales que rondarán los USD 7.300 millones. Esto mejora sustantivamente, casi en USD10.000 millones, los ingresos comerciales, y en unos USD 2.300 millones los ingresos fiscales de 2023″, precisó.

Estos números no son mejores porque los valores internacionales están bastante más reducidos que hace un año. El promedio precios FOB para 2024 rondaría los USD 350 por tonelada, cuando en 2023 fue de USD 410 por tonelada, lo que “implica un diferencial muy importante hacia la baja, incluso tomando el promedio en los últimos 15 años. Si bien se estará exportando mucho más y mejorando los ingresos, no es en la proporción de lo que podría haber sido con un precio más alto”, explicó López.

Y agregó que la actividad podría incrementar su desarrollo este año “si hubiera un cambio de precios, ya que no se ven modificaciones muy claras en materia de producción, excepto que no llueva más y que se reduzca muchísimo la producción, en la Argentina y en Brasil, que es la que está definiendo los precios”. Igualmente aclaró que “así los precios suban y el productor pueda verse beneficiado, la ecuación final no va a ser tan buena, porque el precio no va a crecer tanto como para compensar las pérdidas”.

Brasil y China

Por otra parte, señaló que los ingresos en materia de granos podrían modificarse. “El gran tema es saber si el mercado mundial ya tiene incorporada las bajas que se están dando en materia de producción en Brasil y en Argentina, por la heterogeneidad de las precipitaciones”. Estamos en un año El Niño, en el que la Argentina la situación iba a ser mejor, algo que no fue tan así. El total de precipitaciones es importante, pero la distribución no fue la mejor. Y en Brasil hay dos tipos de situaciones. En el sur, que llovió bien y que hay buenos rendimientos, y en el centro norte, donde la situación fue más de sequía.

REUTERS/Adriano Machado/Archivo (Adriano Machado/)

Por eso López consideró que “es muy importante ver cómo termina la producción en Brasil, tanto en maíz como con soja. En soja están cosechando, tienen alrededor de un 70 por ciento levantado y los rindes son relativamente normales”. Hay diferentes estimaciones que comenzaron en 170 millones de toneladas y actualmente proyectan hasta 140 millones de toneladas o menos en soja, y algo parecido sucede con el maíz. “¿El mercado tiene incorporado todo esto o no? ¿La producción va a ser tan buena o no?”, se preguntó el analista quien señaló que a pesar de la caída en las estimaciones sigue siendo uno de los años récord, con lo cual “los precios van a estar muy en función de qué pase con la demanda”.

En este sentido, señaló que, si bien es importante y China sigue traccionando, la demanda está mucho más ralentizada, porque está esperando ver qué pasa a nivel internacional, “respecto de si se van a dar los precios que se estiman o si van a bajar más. De las compras que hizo China en Estados Unidos, algunas las están cumpliendo y otras las están cancelando, porque piensan que puede bajar más el precio y las harían desde Argentina o Brasil”, explicó.

¿Más de 1 millón de toneladas?

Respecto de la carne vacuna, Federico Santangelo, director de la consultora especializada Agroideas, destacó que al quitarse todas restricciones a las exportaciones de ese producto “en el primer mes ya superaron más de 100.000 toneladas, por lo cual este año podríamos llegar a esperar un récord de exportaciones. Si bien es muy temprano para pronosticarlo, se puede inferir que podría superarse el millón de toneladas”.

No obstante, aclaró que “el problema se da en los precios internacionales, fundamentalmente los que paga China, que permanecen bajos”. Por lo tanto, ese mayor volumen de ventas quizás no represente mayores valores de exportación, pero “podríamos estimar que rondarán los USD 3.000 millones, o algo más”.

Explicó que, pese a la devaluación, hay que “tener en cuenta que hubo una suba importante del precio de la hacienda y todavía el novillo sigue estando caro con respecto a otros países competidores”. En su visión, cómo se desenvuelva el mercado de ganados y carnes vacunas, en los próximos meses, dependerá mucho de cómo evolucione en los próximos meses la macroeconomía, en función del precio del dólar y de la inflación”.

Santangelo señaló que, en 2024, habrá menor oferta y producción de carne. El año 2023 fue de los de mayor de producción de carne vacuna, con más de 14,5 millones de cabezas faenadas, a raíz de la sequía, que obligó a los productores a vender hacienda que no podían mantener.

Este año las circunstancias son bien distintas. Con las lluvias, muchos campos se empastaron bien. Por se espera que haya menor oferta, en parte también por la menor cantidad de terneros nacidos en 2023, como consecuencia de la sequía de fines de 2022 y el inicio de 2023, que disminuyó mucho las preñeces. “Los terneros nacidos el año pasado son los que tendrían que destetarse este año, y por eso habrá menos terneros con una menor producción de carne”, precisó.

“Lo que va a complicar un poco a la ganadería en general también es la crisis económica, la recesión. El consumidor interno, que es el principal cliente que tiene la ganadería argentina, no tiene un buen poder adquisitivo, razón por la cual, tenderían a tranquilizase un poco los precios”, vaticinó Santangelo.

La otra brecha

Jorge Giraudo, director Ejecutivo del Observatorio de la Cadena Láctea Argentina (OCLA), precisó que por exportaciones de lácteos se podrían generar USD 2.000 millones o más, en 2024. El aporte lechero a la economía argentina podría mejorar o no dependiendo de la competitividad del tipo de cambio, “si se mantiene el ritmo devaluatorio en línea con la inflación o limita la posibilidad de incrementar los ingresos, y si continúa la suspensión de la aplicación de los derechos de exportación”, medida que finaliza el 30 de junio, o se reimplantan los reintegros de exportación eliminados a comienzos de enero.

Respecto del mercado interno, Giraudo señaló que para su crecimiento es necesaria una economía más estable ya que “el 70 por ciento de la leche que se produce, se comercializa en el mercado doméstico y el poder adquisitivo del estrato medio de la pirámide de ingresos (principal consumidor de lácteos) está muy deteriorado”. Para el especialista hay que “revisar la brecha entre precios minoristas que paga el consumidor y los mayoristas de salida de fábrica, que supera los 40 puntos interanuales”, como consecuencia de “las erróneas políticas de control de precios”, que aumentaron ese diferencial de precios.

No se prevén grandes cambios en el mercado internacional, tanto en la demanda como en los precios. “Sería bueno una recuperación de la demanda china, pero eso es algo que no puede predecirse ya que juegan muchos factores”, destacó Giraudo, quien a la vez recordó que “para sostener la producción en 2023, debido a la fuerte sequía y los magros resultados del negocio, el sector lechero se ha endeudado y es muy necesario lograr financiamiento”.

Entre USD 7.200 y 7.500 millones

También muy vinculados al consumo interno son los productos de las economías regionales, que explican el 70% de la mano de obra rural y que también se exportan. Pablo Vernengo, director Ejecutivo de Economías Regionales de la Confederación Argentina de la Mediana Empresa (CAME), señaló que “su capacidad de aporte a la economía nacional es variable, dado los múltiples factores que impactan directa o indirectamente en la capacidad de venta al exterior”.

Las producciones de las economías regionales generalmente aportan entre USD 7200 y USD 7500 millones anuales, aunque podrían generar aún más divisas, porque “tienen potencial para hacerlo. Exportaron por 7392 millones de dólares, en 2022, pero en 2023 lo hicieron por USD 6372 millones, con lo cual en un año se perdieron más de USD 1000 millones” a causa, principalmente, de los eventos climáticos adversos que disminuyeron cosechas y capacidad exportadora.

Para Vernengo, entre los factores que pueden incrementar o limitar el aporte de las producciones regionales a la economía argentina, “podemos considerar las variaciones de la oferta/demanda internacional de productos, el cierre o la apertura de mercados, y los conflictos bélicos o diplomáticos, entre otros, en el mercado externo”.

A nivel local, más allá del riesgo climático común a todas las producciones agropecuarias, mencionó que “existen otras variables que afectan la productividad de las explotaciones agropecuarias que también inciden para potenciar el volumen exportador de las economías regionales, como la disponibilidad de mano de obra para levantar las cosecha, el costo laboral, el tipo de cambio y la presión impositiva”.

En este sentido mencionó los derechos de exportación como una amenaza para la actividad, si llegaran a reimplantarse, y también la necesidad que tienen las economías regionales de disminuir sus costos de producción, para no seguir perdiendo rentabilidad y competitividad, y poder incrementar sus exportaciones.

Al respecto, destacó que “en CAME hemos trabajado en un proyecto de ley para las pymes del sector, que contempla la reducción de cargas patronales, la baja del costo energético, la creación de una cuenta única tributaria y la compatibilidad del trabajo registrado con los programas sociales, entre otras”. Además, “brinda una definición unívoca del concepto de economías regionales, clarificando qué actividades las integran y delimitando el alcance de futuras políticas públicas”, concluyó.